- УайБиКонсалтинг

- +375 44 5535589

- mail@ybconsulting.ru

Управление затратами и финансовыми результатами деятельности компании. Часть 2

Управление затратами и финансовыми результатами деятельности компании. Часть 1

10 апреля, 2021

Антикризисное финансовое управление. Часть 1

11 апреля, 2021Управление рентабельностью и финансовой устойчивостью компании

Для оценки эффективности финансово-хозяйственной деятельности используются показатели рентабельности.

В общем случае рентабельность представляет собой отношение прибыли к источнику ее возникновения (активы, собственный капитал, выручка от продаж, основные средства и т.д.).

Для осуществления факторного анализа показателей рентабельности используется модель Дюпона. Различают двух- и трехфакторную модель Дюпона (свое название данная модель получила, потому что впервые ее стали применять менеджеры компании Dupont).

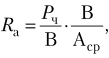

Двухфакторная модель Дюпона показывает влияние на динамику рентабельности активов (Ra), рассчитанной по чистой прибыли, двух факторов:

- рентабельности продаж по чистой прибыли (Rпр);

- оборачиваемости активов (Коб.а).

где В — выручка от продаж.

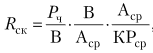

Трехфакторная модель Дюпона показывает влияние на рентабельность собственного капитала (Rск) трех факторов:

- рентабельности продаж по чистой прибыли (Rпр);

- оборачиваемости активов (Коб.а);

- мультипликатора собственного капитала (Мск).

где КРср — средняя величина капитала резервов.

Необходимым условием выживания и залогом стабильности компании выступает ее устойчивость, на обеспечение которой оказывают влияние следующие факторы:

- производство конкурентоспособной продукции;

- ассортимент выпускаемой продукции;

- платежеспособный спрос населения;

- ценовая политика организации;

- наличие и эффективность системы стимулирования спроса и продвижения товаров на рынок;

- состав и финансовое состояние дебиторов и кредиторов;

- эффективность финансово-хозяйственных операций и др.

Такое многообразие факторов порождает наличие нескольких видов устойчивости. Применительно к организации можно выделить внутреннюю, внешнюю и финансовую устойчивость.

Внутренняя устойчивость обеспечивается стабильно высоким финансовым результатом функционирования организации. Основой достижения внутренней устойчивости выступает элемент активного реагирования на внутренние и внешние изменения.

Внешняя устойчивость обеспечивается стабильностью внешней экономической среды, в которой осуществляется деятельность компании. В основе внешней устойчивости лежит цивилизованное развитие рыночных отношений в стране и в мировом сообществе и их эффективное государственное (международное) регулирование.

Финансовая устойчивость представляет собой стабильное превышение доходов над расходами компании, что обеспечивает свободное маневрирование денежными средствами, эффективное их использование и способствует бесперебойному процессу производства и реализации продукции. Следовательно, финансовая устойчивость обеспечивает поступательное развитие компании на основе возрастающих показателей объемов деятельности, прибыли и собственного капитала при обеспечении допустимого уровня риска. Финансовая устойчивость формируется в процессе всей финансово-хозяйственной деятельности компании и является основной составляющей общей устойчивости организации.

Факторы финансовой устойчивости можно классифицировать на внутренние и внешние. Внутренние факторы финансовой устойчивости формируются непосредственно в корпоративной системе хозяйствования. Поэтому на них можно воздействовать и регулировать. К внутренним факторам относятся:

- объем и структура выпускаемой продукции (работ, услуг), ее доля в платежеспособном спросе населения;

- размер уставного капитала;

- численность собственников и персонала в компании;

- состояние имущества и финансовых ресурсов;

- себестоимость продукции и др.

Внешние факторы финансовой устойчивости, обусловливаемые внешней средой функционирования, практически не регулируются компанией и являются для нее изначально заданными. К внешним факторам относятся:

- уровень развития политической системы;

- этнические и культурные факторы;

- экономическое состояние страны в целом и отдельно взятого региона;

- платежеспособный спрос, уровень и дифференциация доходов потребителей;

- история развития страны и отдельно взятого региона;

- географическое положение, уровень развития транспортной системы.

Анализ финансовой устойчивости позволяет определить эффективность финансового менеджмента в компаниях. Важно, чтобы состояние финансовых ресурсов соответствовало требованиям рынка и отвечало потребностям самой компании, поскольку недостаточная финансовая устойчивость может привести к неплатежеспособности и отсутствию ресурсов для развития экономической деятельности и реализации социальной миссии. В то же время избыточная финансовая устойчивость может привести к простаиванию экономических ресурсов, их недоиспользованию, отягощая компанию избыточными резервами и запасами. Следовательно, по существу финансовая устойчивость определяется эффективным формированием, распределением, перераспределением и использованием финансовых ресурсов, внешним проявлением которой выступает платежеспособность компании.

Как правило, расчет платежеспособности и финансовой устойчивости проводится на конкретную дату. Для оценки платежеспособности вычисляется обеспеченность организации денежными средствами, краткосрочными финансовыми вложениями и прочими оборотными активами, необходимыми для покрытия своих краткосрочных обязательств.

К наиболее обобщающим показателям финансовой устойчивости относится излишек или недостаток источников для формирования запасов.

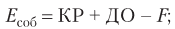

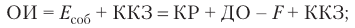

Для формирования запасов используются несколько источников:

- собственные оборотные средства (Есоб) — сумма капитала и резервов (КР), доходов будущих периодов (ДБП) и долгосрочных обязательств (ДО) за вычетом внеоборотных активов (F):

- основные источники (ОИ) — сумма собственных оборотных средств (Есо6) и краткосрочных кредитов и займов (ККЗ) без учета ссуд, не погашенных в срок

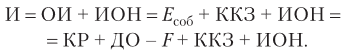

- общие источники (И) — сумма основных источников (ОИ) и источников, ослабляющих финансовую напряженность (ИОН):

К источникам, ослабляющим финансовую напряженность, относятся:

- временно свободные средства (резервы предстоящих расходов и пр.);

- привлеченные средства (превышение нормальной кредиторской задолженности над дебиторской задолженностью);

- кредиты банка на временное пополнение оборотных средств и прочие заемные средства.

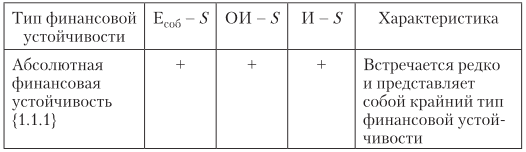

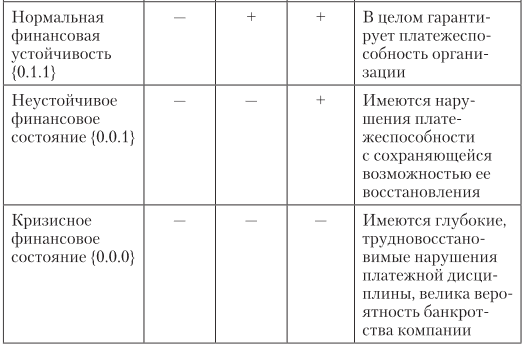

На основе сопоставления запасов с источниками их формирования можно выделить четыре типа финансовой устойчивости организации (табл. 8.1).

Таким образом, организация обладает абсолютной финансовой устойчивостью если собственные оборотные средства покрывают запасы {1.1.1}, нормальной финансовой устойчивостью — при условии покрытия основными источниками запасов {0.1.1}, неустойчивым финансовым состоянием {0.0.1} — когда общие источники превышают или равны запасам, кризисным финансовым состоянием {0.0.0} — если общих источников недостаточно для покрытия запасов. При определении типа финансовой устойчивости величину запасов находят суммированием строк актива баланса 210 и 220.

Также можно выделить три уровня кризисного финансового состояния:

— первый уровень имеет место при наличии у компании просроченной кредиторской задолженности;

— второй уровень наблюдается, когда к просроченной кредиторской задолженности добавляются недоимки в бюджет и внебюджетные фонды;

— третий уровень дополнительно ко второму уровню включает долги по заработной плате. Третий уровень кризисного финансового состояния фактически свидетельствует о том, что компания находится на грани банкротства.

Таблица 2.1. Определение тина финансовой устойчивости организации

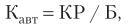

Одна из важнейших характеристик финансовой устойчивости — коэффициент автономии (Кавт), показывающий долю собственного капитала в общих источниках формирования активов организации:

где КР — капитал и резервы; Б — итог баланса.

Считается экономически нормальным, когда коэффициент автономии имеет значение больше или равно 0,5, т.е. не менее половины активов должно формироваться за счет собственных источников.

Коэффициент заемного капитала (Кзк) является обратным по отношению к коэффициенту автономии и отражает долю заемных средств в источниках финансирования:

где ДО, КО — долгосрочные и краткосрочные обязательства.

Данный показатель должен иметь значение менее 0,5.

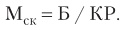

Мультипликатор собственного капитала (Мск) отражает соотношение средств, авансированных в деятельность компании, и собственного капитала:

Оптимальное значение Мск ≤ 2.

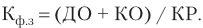

Коэффициент финансовой зависимости (Кф.з) показывает, в какой степени компания зависит от внешних источников финансирования, т.е. сколько заемных средств приходится на 1 руб. собственного капитала:

Оптимально, когда значение Кф.з ≤ 1.

Коэффициент долгосрочной финансовой независимости (Кд.ф.н) показывает долю долгосрочных источников финансирования в валюте баланса:

Так же, как и коэффициент автономии, Кд.ф.н ≥ 0,5.

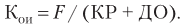

Коэффициент обеспеченности долгосрочных инвестиций (Кои) показывает долю инвестиционного капитала, иммобилизованного во внеоборотные активы (F):

Экономически Кои ≤ 1.

Коэффициент маневренности (Км) показывает долю собственных оборотных средств в величине собственного капитала компании:

Считается экономически обоснованным, когда не менее 30% собственного капитала авансировано в оборотные активы, т.е. Км ≥ 0,3.

Финансовая устойчивость является внутренним состоянием компании, а ее внешним проявлением выступает платежеспособность.